Il mondo delle banche anche in Italia inizia a porsi il problema degli indici di rischio climatico delle imprese, in linea con i parametri Ue. Si è visto in occasione del rapporto Cerved. Per avere un ruolo proattivo però la finanza deve reindirizzare i propri impieghi.

La sfida della transizione ecologica per le imprese e per la finanza

Venerdì 23 settembre tanti giovani (e non solo) in tutto il mondo si mobilitano per porre l’attenzione sulla necessità improcrastinabile di dare risposte concrete e al contempo eque a chi chiede di attuare una transizione verso un mondo capace di arrestare, o quantomeno rallentare, il cambiamento climatico ormai sempre più evidente e sempre più violento nei suoi impatti.

Uno dei tasselli è certamente rappresentato dalla capacità delle imprese di trasformarsi e adeguarsi alle esigenze del futuro sia mitigando il proprio impatto sull’ambiente, sia sapendo adattarsi ai rischi ambientali cui le conseguenze del surriscaldamento globale le sottoporranno. Un ruolo rilevante in questa trasformazione lo dovrà avere anche il sistema finanziario, chiamato a supportare gli investimenti necessari.

Nei giorni scorsi è stato pubblicato dall’agenzia di rating italiana Cerved il secondo “Rapporto Italia Sostenibile” nel quale, tra le altre cose, si mappa l’esposizione delle imprese italiane ai rischi di transizione (ovvero i rischio di operare in settori inquinanti che si prevede saranno progressivamente espulsi dal mercato).

In particolare, basandosi sulla Tassonomia Ue e su una serie di informazioni aggiuntive, Cerved ha definito un sistema che misura il grado di esposizione delle imprese italiane al processo di transizione, distinguendo quattro classi di rischio: i settori, come quelli dei combustibili fossili, o gli energivori, che necessitano di ingenti investimenti per riconvertire la produzione o ristrutturare gli impianti (a rischio transizione alto o molto alto); i settori manifatturieri, come ad esempio il sistema moda, che dovranno fare investimenti meno sostanziosi (a rischio medio); quelli a basso rischio e i settori “green”, già in linea con i requisiti previsti dalla normativa. Le aziende italiane a rischio medio-alto di mancata transizione ecologica sono 932 mila, con 2 milioni di addetti.

Il ruolo delle banche

Secondo il direttore generale dell’ABI, l’associazione delle banche italiane, Giovanni Sabatini “il vero problema oggi è definire una tassonomia di transizione, cioè individuare, aiutare a capire e far crescere la consapevolezza che un profilo ambientale impatta sul profilo di credito”.

Questa è la direzione in cui si sta muovendo la finanza: imparare ad incorporare i rischi che la fase di cambiamento potrà presentare in modo da non farsi cogliere impreparata alla transizione, supponendo che questa avverrà. Si tratta di un approccio prudente, fortemente sollecitato dalle istituzioni di vigilanza (altrimenti il sistema bancario tradizionale di sua spontanea volontà difficilmente avrebbe iniziato a discutere di questi temi). Un approccio che guarda esclusivamente alla limitazione del proprio danno: non contempla, infatti, alcun movimento finalizzato ad accelerare la transizione.

Questo si deve da un lato all’intrinseco disinteresse verso i temi ambientali e dall’altro all’idea estremamente diffusa che la transizione debba essere un processo “win-win” oppure non essere.

La finanza tradizionale si sta quindi muovendo su questi fronti o perchè vede un’opportunità di mercato, o perchè deve proteggersi da possibili rischi all’orizzonte.

Ma non possiamo immaginare che la transizione a venire sia solo quella che genera profitti e non suppone dei costi, altrimenti non potrà essere delle dimensioni necessarie a cambiare il corso degli eventi.

Per decenni si è inquinato, e si continua ad inquinare, perché era conveniente farlo dal punto di vista economico, con una contrapposizione netta tra l’attività economica e i suoi effetti sull’ambiente. Ora sembra che quello che era un conflitto tra economia e ambiente si sia magicamente trasformato in un circolo virtuoso, in un volano in cui ciò che è “green” sarà foriero di profitti e ciò che è “brown” sarà foriero di rischi creditizi.

Ma è chiaro che la relazione non è e non sarà mai così semplice. I settori inquinanti continuano a generare profitti e ad attrarre investimenti. Ci sono transizioni ecologiche che sarebbero necessarie e urgenti ma che non hanno il supporto finanziario per andare avanti perché troppo care rispetto ai benefici economici attesi.

Ci si illude che il mercato risolva il problema con la sua “mano invisibile”. Ma ad oggi la mano invisibile non ha mai smesso di produrre enormi danni ambientali.

La domanda dei consumatori per beni sostenibili non è certamente forte abbastanza da imprimere la svolta necessaria, ed è fragile rispetto alle azioni di greenwashing delle imprese e rispetto alla complessità e ai tecnicismi cui si dovrebbe fare attenzione.

Il legislatore è la figura che sta imprimendo le piccole svolte viste fin’ora: incentivando alcuni settori, limitando produzioni inquinanti e quant’altro (il tipico rischio di transizione preso in considerazione è la possibile introduzione di una carbon tax: il fatto che se ne discuta porta a considerare ad alto rischio di transizione le imprese più inquinanti per le quali rappresenterebbe un onere rilevante). Il legislatore è in grado di indirizzare il mercato verso la transizione, non sarà il mercato a farlo autonomamente.

In questo contesto la finanza può scegliere un ruolo passivo o un ruolo proattivo.

Attualmente il sistema bancario sta subendo la transizione, si sta dotando degli strumenti per mapparla perché questo gli viene richiesto dalle autorità (Commissione Europea, Banca centrale, EBA, EBA-LOM), si sta riempiendo la bocca di sostenibilità perché tutti ne parlano, e sarà costretta a rendicontare i propri impieghi secondo le logiche della tassonomia (con tutti i suoi limiti).

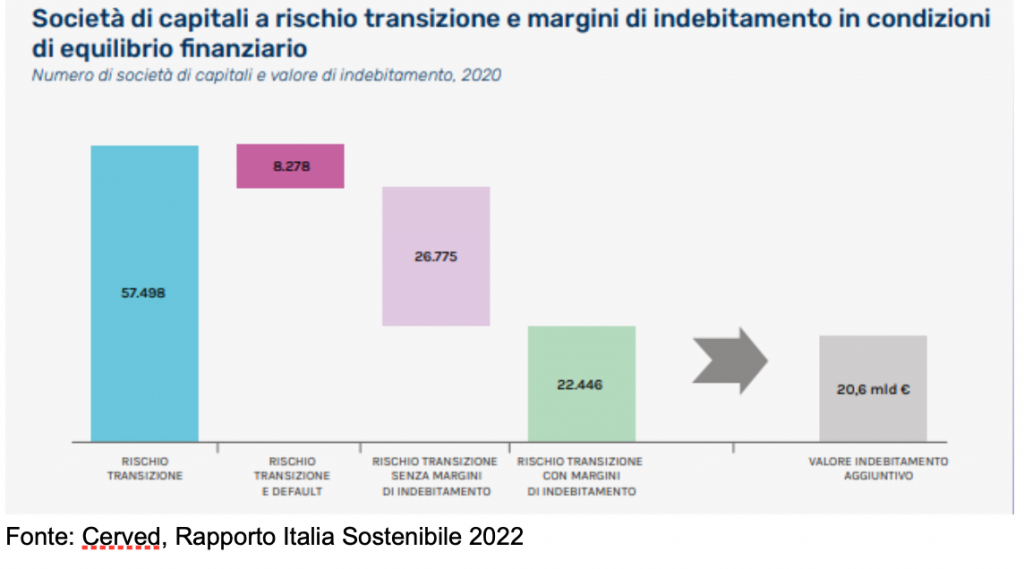

Senza uscire dalle mere logiche attuali, tuttavia, la transizione non si compie. Nel suo rapporto Cerved mostra come oltre la metà (35 mila) delle 57 mila società di capitali a rischio transizione alto e molto alto non hanno la struttura finanziaria necessaria per affrontare gli investimenti richiesti dalla transizione sostenibile. E anche le imprese che hanno margini di indebitamento non è detto che decidano di investire nella transizione.

Una finanza che possa imprimere una svolta

Una finanza che voglia avere un ruolo attivo nella transizione ecologica deve quindi spingersi oltre. C’è una grande distanza tra un approccio fortemente consapevole del ruolo sociale della finanza, espresso dalla finanza etica, e quello – definito e regolamentato dalla Tassonomia UE – su cui poggia la “finanza sostenibile” che approfitterà delle belle parole ma che guarderà, sostanzialmente, alla transizione ecologica solo quando questa sia in grado di generare profitti (Vd qui la differenza: finanza etica vs finanza sostenibile) . L’unica finanza che possa davvero incidere sulla crisi climatica deve reindirizzare i propri impieghi e proporre gli strumenti di incentivo alla transizione alle realtà inquinanti finanziando solo i soggetti che attivino piani di transizione credibili. Questo vale soprattutto per le grandi imprese, ovvero spesso le maggiori responsabili dell’inquinamento, ma che tuttavia hanno gli strumenti per analizzare e affrontare la transizione.

Il medesimo approccio deve però valere anche per le PMI, per le quali bisogna che si sviluppino sempre più strumenti di supporto alla transizione: a partire dalla capacità delle imprese di misurare i propri impatti negativi per poter iniziare a lavorare sul miglioramento.

Scrivo queste righe durante il Global Strike for Future, e parliamo di cambiamenti climatici. Ma un ragionamento simile potrebbe essere declinato anche sugli altri grandi temi della responsabilità d’impresa: le condizioni di lavoro, le strategie fiscali, l’inclusione e la diversità, la legalità